Начавшийся инвестиционный бум привел к тому, что потребность в инвестициях была удовлетворена на 58 %, что намного больше, чем было по итогам 2020 г. (37 %). Данный показатель рассчитывается как доля фактических инвестиций от того объема эффективных вложений, который софтверные компании готовы освоить при наличии неограниченных источников финансирования. Достигнут достаточно высокий уровень удовлетворения потребностей в инвестициях, если учитывать, что руководители опрошенных предприятий склонны преувеличивать свои возможности.

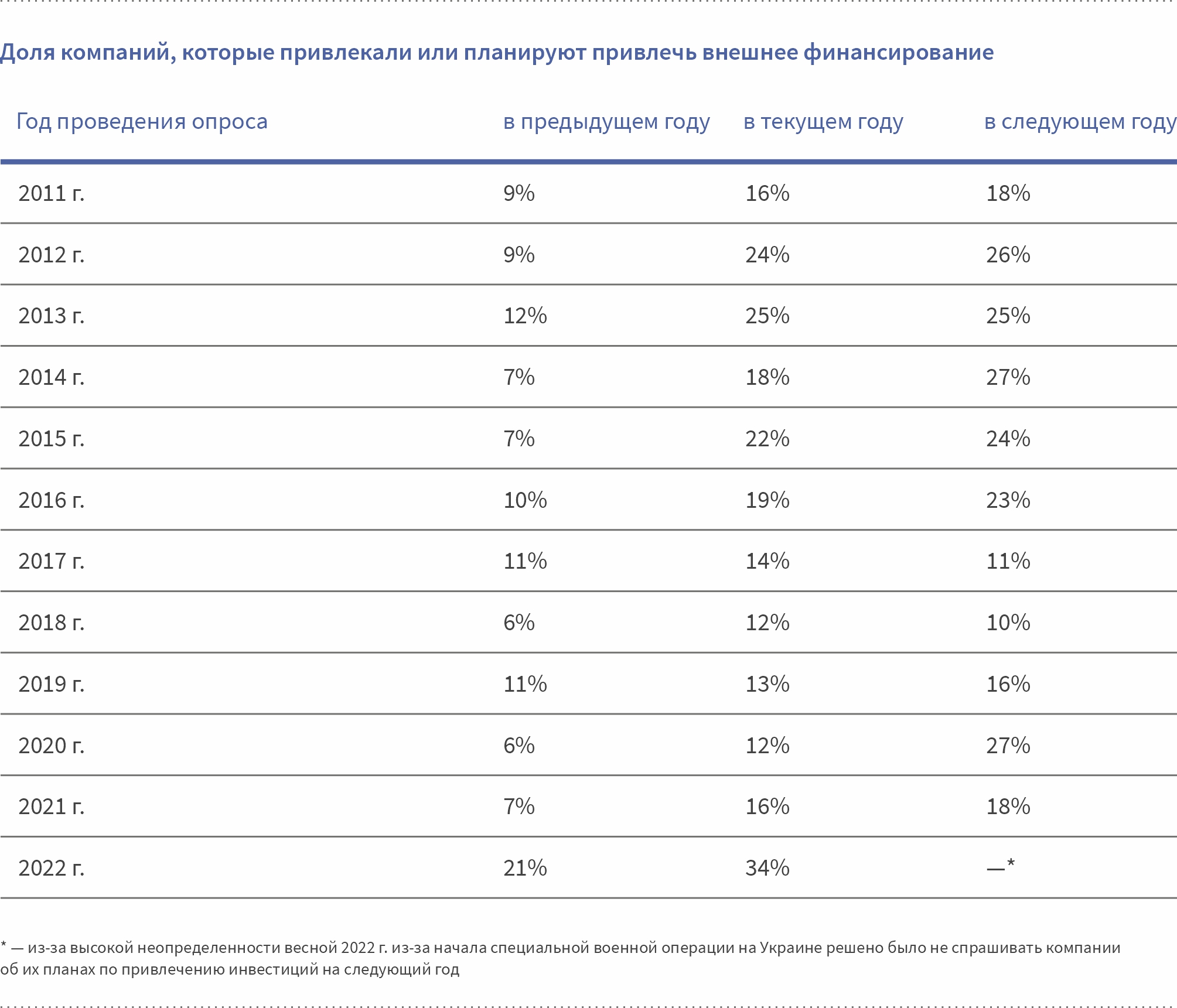

Объем вложений в софтверную индустрию возрос благодаря тому, что значительно расширился круг предприятий, привлекавших инвестиции — с 31 % в 2020 г. до 51,5 % в 2021 г. (от всех опрошенных «Руссофт» компаний, специализирующихся на разработке ПО). Еще более возросла доля компаний, которые привлекли внешнее финансирование — с 7 % до 21 %. В то же время, в среднем вырос объем привлеченных инвестиций на одну компанию — с 22 млн руб. до 52 млн руб. (внешних инвестиций — с 4,5 млн руб. до 13,6 млн руб.).

Анализ публичных сообщений также свидетельствует о значительном росте объема инвестиций в 2021 г. и, в частности, объеме внешнего финансирования (двукратное и трехкратное увеличение соответственно). По количеству новостей об инвестициях, которые привлекли конкретные софтверные компании, можно говорить о значительном подъеме инвестиционной активности, который начался в 2019 г., и о настоящем инвестиционном буме в 2021 г. Если суммировать упоминаемые в различных публикациях факты инвестиций более $1 млн., то по итогам 2021 г. суммарный объем инвестиций должен достичь 54,2 млрд руб. Это примерно в три раза больше, чем годом ранее (18,1 млрд руб.).

Абсолютные величины объема инвестиций в высокотехнологичной сфере или размера венчурного рынка рассчитать точно очень сложно (почти невозможно). Разброс оценок в зависимости от используемой методики традиционно очень большой. В то же время, если различные источники говорят о кратном росте (например, по данными исследования Агентства инноваций Москвы, венчурные инвестиции в Москве в 2021 г. установили исторический максимум, увеличив свои объемы по сравнению с 2020 г. более чем троекратно — до $1794 млн против $536 млн.), хотя в предыдущие годы каких-то признаков резкого увеличения инвестиционной активности не наблюдалось. Вполне можно говорить о выявленном в 2021 г. инвестиционном буме в софтверной отрасли. При этом он начался в 2019 г., затем замедлился пандемией, но вновь возобновился в 2020 г. (во второй половине года).

Однако однозначные выводы о начале инвестиционного бума аналитики Ассоциации не торопились делать в 2021 г., предлагая дождаться результатов опроса 2022 г. В результате, сделанное предположение об инвестиционном буме в индустрии разработки ПО подтвердилось.

При любом делении компаний на разные категории, не менее 41 % респондентов сообщили о привлечении инвестиций и не менее 16 % — о внешнем финансировании. Разброс в зависимости от типа компаний оказался не очень большим. Выделяются более частым наличием инвестиций (в том числе, и внешнего финансирования), компании с долей экспорта в обороте выше 50 %, оборотом выше 375 млн руб., а также предприятия, головные офисы которых расположены в Москве. Размер компании особенно сильно влияет на привлечение внешний инвестиций.

Александр Семенов, генеральный директор ГК «КОРУС Консалтинг»: «Мы системно инвестируем в разработку собственных ИТ-продуктов — в 2021 году запустили корпоративный акселератор Digital Product Lab. За год в венчурную студию пришло 56 проектов, из них 2 уже успешно работают на рынке — это продукты Sellty для создания оптового интернет-магазина и Union-marketplace для управления продажами на маркетплейсах. Помимо этого, работали над развитием платформы “Авандок” (СЭД, ECM, BPM в одном решении) и корпоративного портала K-Team. Общий объем инвестиций за это время составил около 100 млн. руб. Сейчас наш фокус направлен на разработку ИТ-решений для ритейла, промышленности, логистики, электронной коммерции — это те области, в которых у нас накоплено максимум экспертизы. При этом мы инвестируем только в те проекты, которые принесут клиентам измеримые результаты в понятные сроки».

Итоги 2021 г. в плане сравнения прогноза и полученных фактических результатов оказались неожиданными. Если только 16 % компаний, опрошенных в 2021 г., ожидали привлечь внешнее финансирование в «текущем году», то по факту таких оказалось 21 %. В предыдущие годы компаний, которые по факту получили внешнее финансирование, было намного меньше, чем тех, которые ожидали это финансирование (обычно менее 10 %).

Сложилась такая ситуация, когда инвестиции стали доступны многим компаниям, которые их даже не планировали. Отчасти это можно связать с пандемией, которая ускорила внедрение информационных технологий, отчасти — с импортозамещением, ускорившимся из-за санкций и политики западных вендоров (во всяком случае, резко возросла потребность в замещении зарубежных решений отечественными аналогами).

Александр Егоров, генеральный директор компании «Рексофт», член правления НП «Руссофт»: «Для “Рексофт” текущий год однозначно знаковый. В апреле 2022 года мы достигли договоренности об инвестициях с российской финансовой группой “Интеррос”. Группа планирует приобрести существенную миноритарную долю в капитале “Рексофт”. Основная цель инвестиций — формирование ведущего независимого игрока на рынке цифрового консалтинга, разработки программного обеспечения и реализации проектов цифровой трансформации бизнеса. Партнерство с “Интеррос” дает нам возможность стать центром консолидации на стремительно меняющемся ИТ-рынке и кратно масштабировать бизнес, за счет объединения наиболее профессиональных ИТ-команд. В июле к нам присоединилась команда стратегического консалтинга бывшего российского подразделения Accenture, в августе мы объявили о формировании практики горнодобывающих решений, команда которой в ближайшее время вырастет до 50 сотрудников. Сейчас мы продолжаем переговоры об объединении усилий с другими ведущими ИТ-командами на рынке. До конца этого года в наших планах трехкратный рост Группы компаний “Рексофт”».

По результатам анкетирования, проведенного весной этого года, в 2022 г. планируют привлечь инвестиции в развитие 52,1 % опрошенных компаний. О планах на следующий 2023 г. вопрос решено не задавать в связи с возникшей весной 2022 г. высокой неопределенностью относительно будущего отрасли, ситуации в российской и мировой экономике. Следовательно, на 2022 г. обозначили наличие инвестиционных планов примерно столько же софтверных компаний (такая же доля), сколько фактически привлекли инвестиции в 2021 г.

Обращает на себя внимание тот факт, что по итогам опроса 2022 г. 34 % компаний рассчитывает на внешнее финансирование, в то время, как в 2021 г. фактически инвестиции привлекли 22 % опрошенных компаний. Если предположить, что все прогнозы по инвестициям окажутся верными, то общий объем инвестиций в 2022 г. должен вырасти на 60 %, а внешнее финансирование — на 214 %.

Насколько прогнозы на 2022 г. окажутся верными, сложно судить до завершения очередного опроса компаний в 2023 г. С одной стороны, потребность в инвестициях не снизилась, а, скорее всего, возросла: появилось множество срочных задач, связанных с обеспечением технологического суверенитета, и возникла необходимость переориентироваться на новые рынки из-за закрывающихся для российских компаний рынков западных стран. С другой стороны, несколько месяцев потеряно из-за того, что стратегию развития пришлось срочно корректировать при кардинально изменившейся ситуации на российском и зарубежных рынках. Да и некоторые зарубежные инвестиционные фонды могли свернуть свою работу в России, а бум 2021 г. произошел с их заметным участием.

Михаил Книгин, исполнительный директор Т1 Консалтинг: «В 2022 году после ухода как западных вендоров, так и инвесторов мы отмечаем значительные изменения на российском рынке софтверной разработки. Они коснулись и запросов от клиентов, и предложений от локальных игроков. С учетом поставленных Правительством РФ задач по скорейшему достижению технологического суверенитета, можно ожидать появления новых инвесторов и активизации инвестиционных функций у уже действующих крупных компаний. Для удовлетворения возросшего спроса на отечественные решения уровня Enterprise, локомотивами инвестиций должны стать отечественные разработки в сфере АСУ ТП, управления жизненным циклом изделия, ERP, информационной безопасности».

Если судить по публичным сообщениям об инвестиционной активности в высокотехнологичном секторе российской экономики, то признаков роста в первые 7 мес. 2022 г. не было видно. Эти сообщения свидетельствовали о том, что по итогам годам будет не рост, а сокращение инвестиций.

Однако и условия для того, чтобы рассказывать о планах и привлеченных инвестициях, в первой половине 2022 г. были не самые лучшие. Например, те же зарубежные инвесторы могли вовсе отказаться от публичности их активности в России.

Тем не менее, ориентироваться на ожидания компаний все же можно, поскольку опрос проводился в первые месяцы после начала специальной военной операции на Украине, а значит респонденты учли или хотя бы постарались учесть высокую неопределенность в своих прогнозах.

_62a9adc51cf37.jpg)